Mit welchen Mitteln?

Viele Anleger stehen der Flut an möglichen Anlageformen hilflos gegenüber. Doch nur wer die Möglichkeiten sowie deren Chancen und Risiken kennt und versteht, kann sichere Anlageentscheidungen treffen. Wir geben Ihnen hier einen Überblick.

Prinzipiell kann man alle Anlageformen in zwei Kategorien aufteilen: die Sachwerte und die Geldwerte. Vereinfacht gesagt:

Sachwerte sind Anlagen, die man im weitesten Sinne anfassen kann – also z. B. Immobilien, Rohstoffe (z. B. Gold) oder Unternehmensanteile (z. B. Aktien).

Geldwerte sind im weitesten Sinne Zahlungsversprechen in einer bestimmten Währung. Hierzu gehören Sparbücher, Festgelder, Tagesgeldkonten, Bundesschatzbriefe, Staatsanleihen, Unternehmensanleihen, aber auch das „normale“ Girokonto. Sie alle leben davon, dass ein Gläubiger einem Schuldner Geld überlässt und dieser dem Gläubiger eine festgelegte (oder variable) Verzinsung sowie die spätere Rückzahlung seines Kapitals verspricht.

Sachwerte

Bei den Sachwerten bestimmt sich der Preis durch Angebot und Nachfrage an den entsprechenden Märkten. Dieser kann starken Schwankungen unterliegen, die ist darüber hinaus noch von psychologischen Faktoren wie Gier oder Angst geprägt. Dadurch ist es nur sehr schwer möglich, den wahren Wert einer Sachwertanlage zu bestimmen. Zur Abschätzung des Wertes gibt es jedoch jahrzehntealte Bewertungsmethoden, die zumindest einen Anhaltspunkt geben können. Dies sind z. B. bei Immobilien das Verhältnis vom Preis der Immobilie zur erzielbaren Jahresmiete. Oder bei Aktien das Verhältnis vom Kurs der Aktie zu den Gewinnen pro Aktie, die das Unternehmen erwirtschaftet.

Werte abschätzen, Risiken eingrenzen

Die Schwankungen des Preises bilden das Risiko, weil niemand vorhersagen kann, wohin sich die Preise (Kurse) kurzfristig entwickeln – und wie lange es dauert, bis ein bestimmter Preis (wieder) erreicht ist. Im Extremfall kann es sogar zum Totalverlust einzelner Anlagen kommen (z. B. Asbest-Immobilie, Firmenpleite). Doch durch eine breite Streuung lässt sich letzteres Risiko gut beherrschen.

Geldwerte

Die Bezeichnung „Kredit“ kommt vom lateinischen „credere“ = glauben. Davon leitet sich auch die Bezeichnung „Gläubiger“ ab. Die Voraussetzung für die Gewährung eines Kredites (= Kauf eines Sparbriefs, einer Bundesanleihe oder der Eröffnung eines Festgeldkontos), ist sein Glaube, dass der Schuldner seinen Zahlungsverpflichtungen nachkommen kann.

Da es sich bei den Geldwerten lediglich um Zahlungsversprechen handelt, steht und fällt alles mit der Qualität des Schuldners. Wenn dieser nicht mehr zahlen kann, ist mit hohen Wertverlusten zu rechnen. In der Regel lässt sich das durch einen Vergleich der Zinsen – besser: der Rendite – abschätzen. Hier gilt: Je höher die Rendite, desto höher auch das Risiko eines Ausfalls des Schuldners.

Hoher Zins, hohes Risiko

Trotz eines „normalen“ Zinsniveaus von gerade mal 1 % glaubten bis vor kurzem Zehntausende von Anlegern, dass Anleihen oder Genussscheine der inzwischen insolventen Firma PROCON, die 7 % bis 8 % Rendite versprachen, sicher seien. Das war genauso naiv, wie der Glaube an Festgeldzinsen von 5 % der isländischen Kaupthing-Bank, die mehr als 300 Mio. Euro von deutschen Sparern einsammelte, bevor sie im Jahre 2008 insolvent wurde.

Breite Streuung – selbst bei geringen Anlagebeträgen

Investmentfonds ermöglichen auch bei geringen Anlagebeträgen eine breite Streuung und damit eine deutliche Risikominderung. Die Streuung kann dabei weit über die geografische Verteilung (Länder, Regionen) oder die Verteilung auf verschiedene Anlageklassen (Aktien, Anleihen, Rohstoffe, Immobilien etc.) hinausgehen. So kann sie zusätzlich z. B. bei Aktien in unterschiedliche Branchen (Chemie, Technologie, Automobile etc.), Anlagestile (Growth/Value) oder auch Unternehmensgrößen diversifizieren. Durch die Kombination mehrerer verschiedener Fonds in einem Portfolio lässt sich nahezu jedes Anlageziel abbilden.

Maximaler Anlegerschutz

Im Rahmen umfassender gesetzlicher Regelungen ist genau festgelegt, was ein Investmentfonds darf und was nicht. Die Einhaltung dieser Gesetze wird durch Aufsichtsbehörden überwacht. Gleichzeitig schützt eine strikte Trennung von Verwahrung und Verwaltung der Fondsanlagen vor unberechtigtem Zugriff.

Sondervermögen mit Schutz vor Insolvenz der Depotbank oder Lagerstelle

Investmentfondsanteile, die in einem Bankdepot lagern, sind als sogenanntes „Sondervermögen“ vor einer möglichen Insolvenz der Bank geschützt. Selbst bei einer völligen Bankenpleite wären die Investmentanteile davon unberührt. Vergleichbar ist das mit dem Mieter einer Garage, der dort sein Auto abstellt. Ginge der Vermieter der Garage pleite, wäre das Auto des Mieters dadurch nicht gefährdet.

Hohe Liquidität

Fondsanteile können in der Regel jederzeit zum tagesaktuellen Rücknahmepreis an die Fondsgesellschaft zurückgegeben werden. Ihr Wert richtet sich nicht direkt nach Angebot und Nachfrage, sondern immer nach dem Wert aller Anlagen des jeweiligen Fonds, dem sogenannten „Nettoinventarwert“.

Einfaches Investieren durch professionelles Fondsmanagement

Investmentfonds sind ein sehr pflegeleichtes Anlagevehikel. Anleger brauchen keine eigenen Aktien- oder Kapitalmarktkenntnisse, um in ein bestimmtes Marktsegment zu investieren. Denn um die Verwaltung der Anlagen der einzelnen Fonds kümmert sich ein qualifiziertes Team aus Managern, Analysten und Marktforschern.

Das ideale Anlagevehikel: Investmentfonds

Optimale Risikostreuung:

Sie investieren Ihr Vermögen bereits zu geringen Anlagesummen in ein breites Spektrum der verschiedensten Firmen.

Maximaler Anlegerschutz:

Was ein Investmentfonds darf und was nicht, ist gesetzlich streng geregelt. Die Einhaltung dieser Gesetze wird durch eine Aufsichtsbehörde überwacht.

Hohe Liquidität:

Sie können in der Regel jederzeit beliebig viele Fondsanteile verkaufen oder zum tagesaktuellen Rücknahmepreis an die Fondsgesellschaft zurückgeben.

Professionelles Fondsmanagement:

Sie können der Entscheidungskompetenz eines qualifizierten Teams aus Managern, Analysten und Marktforschern vertrauen.

Flexible Anlagemöglichkeit:

Sie können bei der Anlage von Investmentfonds zwischen einer Einmalanlage und einem Sparplan mit regelmäßigen Sparraten wählen, die Sie jederzeit flexibel anpassen können. Auch Entnahmepläne mit gleichbleibenden monatlichen Auszahlungen sind möglich.

Auf den internationalen Kapitalmärkten tummeln sich Großinvestoren, Hedgefonds und Banken. Sie alle verfügen über ein ganzes Heer von Analysten, die tagtäglich auf der Suche nach den besten Anlagemöglichkeiten sind. Daher ist es eine Illusion zu glauben, dass der Privatanleger gegen diese Marktakteure langfristig eine Chance hätte.

Angst und Gier fressen Gewinn

Häufig werden sie unbewusst Opfer der Emotionen Angst und Gier. Verursacht wird dieses Phänomen durch die mitunter starken – häufig manipulierten – Schwankungen der Märkte. Hinzu kommt die Fülle der oft in beide Richtungen übertriebenen Pressemeldungen. In jedem Fall ist es eine nachprüfbare Tatsache, dass Privatanleger im statistischen Mittel ein deutlich schlechteres Ergebnis erzielen als die Profis. So kommt es zu einer Umverteilung von Kapital der Privatanleger an die Profianleger.

Fondsdepot schlägt Aktiendepot

Das haben wir schon vor mehr als 30 Jahren bei unseren privaten Investitionen festgestellt. Emotionslos und sachlich über einen langen Zeitraum betrachtet, entwickelte sich das eigene Fondsdepot deutlich besser als das eigene Aktiendepot. Daher war es nur konsequent, sich auf dieses Anlagevehikel zu konzentrieren. So haben wir früh erkannt, wie sinnvoll es ist, Profis für sich arbeiten zu lassen – als zu glauben, langfristig eine Chance gegen sie zu haben.

Auch für die Anlagen unserer Kunden geben wir diese Empfehlung konsequent weiter: Wir konzentrieren uns – statt auf die Analyse von Einzelwerten – auf das Identifizieren der langzeitig erfolgreichsten Fondsmanager und deren Fonds.

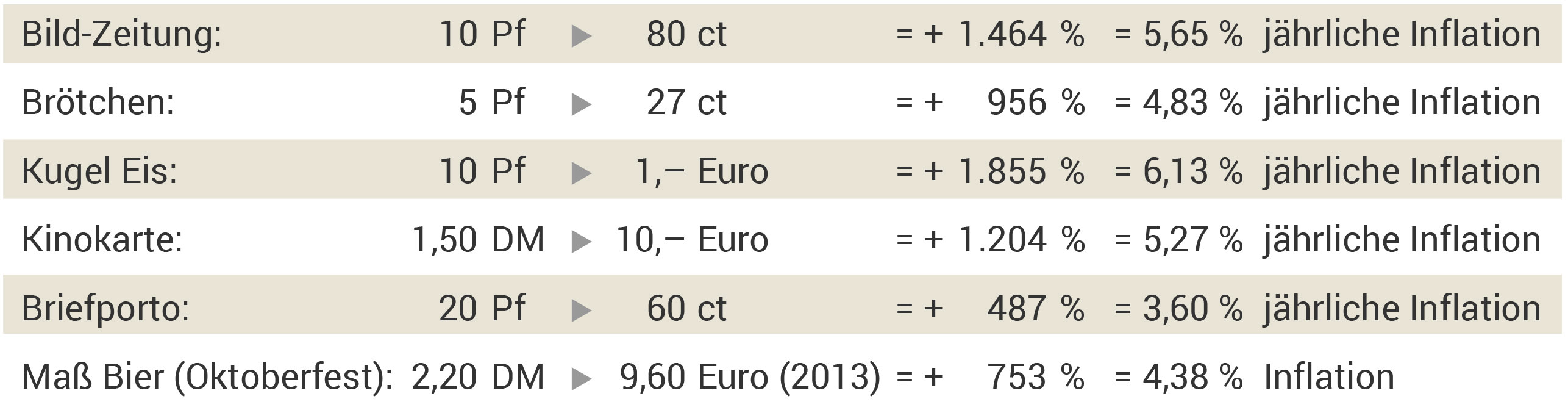

Bereits seit einiger Zeit liegen die Spar- und Anlagezinsen so niedrig, dass sie die allgemeine Preissteigerungsrate unterschreiten. Was das für die Kaufkraft einer Anlage in Form von Sparbuch, Festgeld oder Bundesanleihen bedeutet, wollen wir hier einmal beleuchten: Laut statistischem Bundesamt lag die Inflationsrate in Deutschland im Jahr 2011 bei 2,1 %, im Jahr 2012 bei 2,0 % und im Jahr 2013 bei 1,5 %, letzteres nur aufgrund der gesunkenen Energiepreise. In den letzten 10 Jahren erhöhten sich die allgemeinen Verbraucherpreise um ca. 20 % – wobei wir alle wissen, dass dieser statistische Wert niedriger ist als die tatsächliche Preiserhöhung, die wir alle zu spüren bekommen. Das liegt an der speziellen Zusammensetzung des zugrunde liegenden Warenkorbes und der Berechnungsmethode, die z. B. für elektronische Geräte dauernd sinkende Preise aufgrund des technischen Fortschrittes einfließen lässt.

Während uns die offizielle Statistik in den letzten 10 Jahren eine Teuerungsrate von 20 % bescheinigt, haben sich in der gleichen Zeit Preise für Strom und Heizöl mehr als verdoppelt. Der reale Kaufkraftverlust ist höher, als es die Statistik glauben machen will.

Preissteigerung von 1964 – 2014

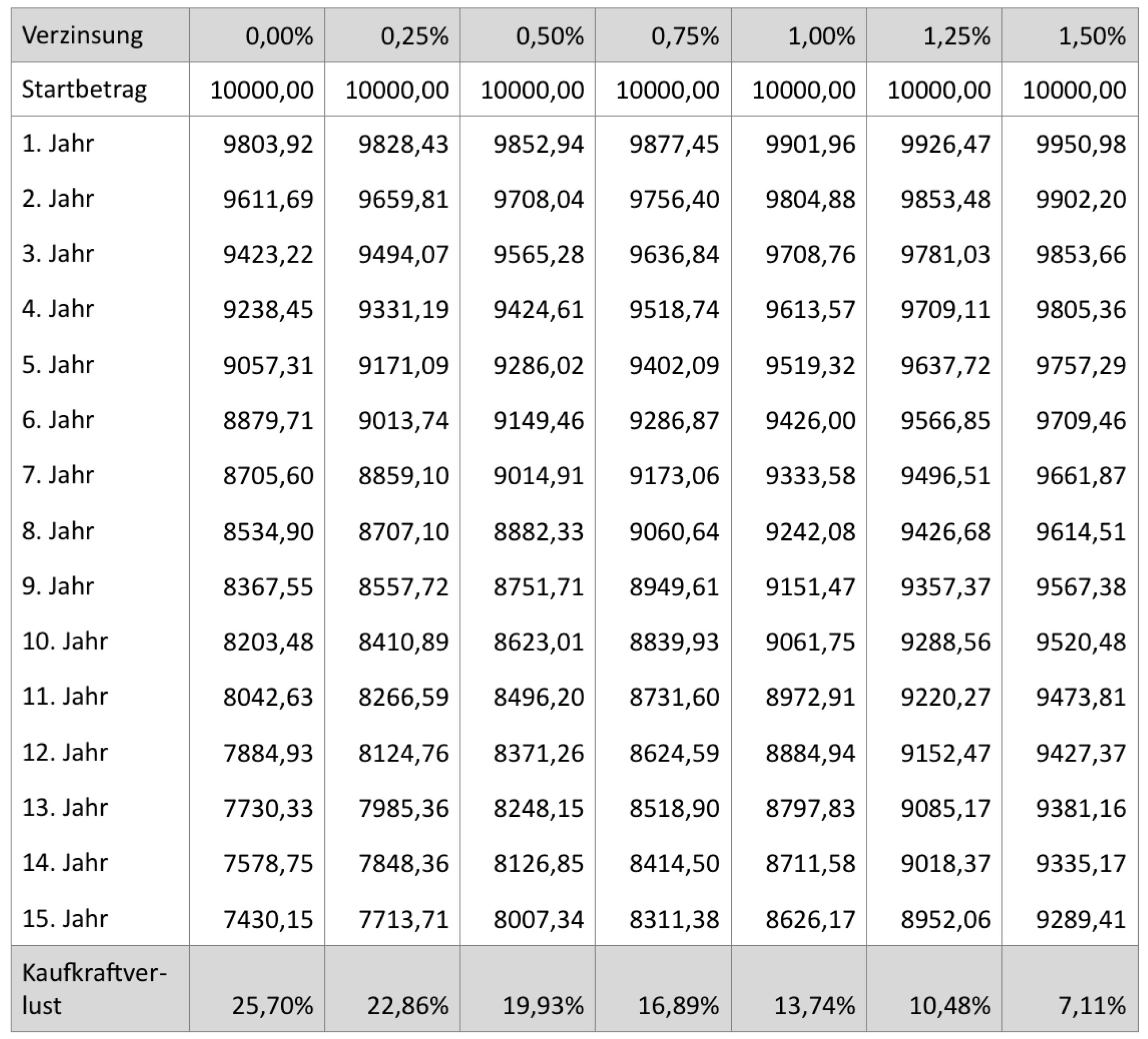

Die folgende Tabelle zeigt den Kaufkraftverlust einer Anlage von 10.000 Euro bei einer unterstellten Inflationsrate von jährlich 2% (= Zielgröße der europäischen Zentralbank).

- Das Ziel einer vernünftigen Kapitalanlage oder das Erreichen finanzieller Freiheit ist ohne eine breit gestreute Anlage nicht erreichbar.

- Die Anlage sollte vor allem Sachwerte enthalten.

- Sinnvoll ist es dabei, die Erfahrungen der Finanzmarktprofis zu nutzen, statt gegen sie zu agieren.

Fazit: An einer Investition in Investmentfonds führt kein Weg vorbei.

Aufgrund dieser Erkenntnis, haben wir uns seit mehr als 35 Jahre auf dieses Segment spezialisiert. Wir investieren gemeinsam mit unseren Kunden, nicht gegen sie. Beginnen Sie Ihren Weg mit uns – jetzt!